Город Нефтеюганск

Официальный сайт органов местного самоуправления

Налоговая инспекция

Межрайонная ИФНС России № 7 по ХМАО – Югре напоминает, что индивидуальные предприниматели и юридические лица обязаны перечислять страховые платежи на каждого своего работника в порядке, установленном для всех работодателей. Кроме того, у предпринимателей есть обязанность по уплате взносов за себя.

Подробнее »

Уважаемые налогоплательщики! Внесены важные изменения

в Федеральный закон «О Бухгалтерском учете» (№402-ФЗ от 06.12.2011)

С 1 января 2020 года:

- отменена обязанность представлять отчетность в Росстат;

- вся годовая бухгалтерская отчетность представляется в налоговые органы только в виде электронного документа через операторов электронного документооборота.

Перечень операторов электронного документооборота размещен на информационном стенде Вашей Инспекции.

Если Вы субъект малого предпринимательства (среднесписочная численность не более 100 человек и доход не более 800 млн руб.), то бухгалтерская отчетность представляется Вами:

в 2020 году – в виде электронного документа через оператора электронного документооборота или в виде бумажного документа;

с 2021 года - только в электронном виде через оператора электронного документооборота.

Об актуальных изменениях законодательства о государственной регистрации юридических лиц и индивидуальных предпринимателей.

Налоговая служба Югры информирует о вступлении в силу ряда важных изменений законодательства в сфере государственной регистрации юридических лиц и индивидуальных предпринимателей.

Подробнее »

Электронные сервисы в разрешении споров с налоговыми органами

Подробнее »

УВАЖАЕМЫЕ НАЛОГОПЛАТЕЛЬЩИКИ!!!

Межрайонная ИФНС России № 7 по Ханты-Мансийскому автономному округу – Югре (далее – Инспекция) сообщает, что в режим работы инспекции внесены временные изменения.

Приём налогоплательщиков - ФИЗИЧЕСЧКИХ ЛИЦ будет осуществляться следующим образом:

06.07.2019 (суббота) – с 10.00 до 15.00.

20.07.2019 (суббота) – с 10.00 до 15.00.

13.07.2019 (суббота) – ВЫХОДНОЙ!

27.07.2019 (суббота) – ВЫХОДНОЙ

УВАЖАЕМЫЕ НАЛОГОПЛАТЕЛЬЩИКИ!

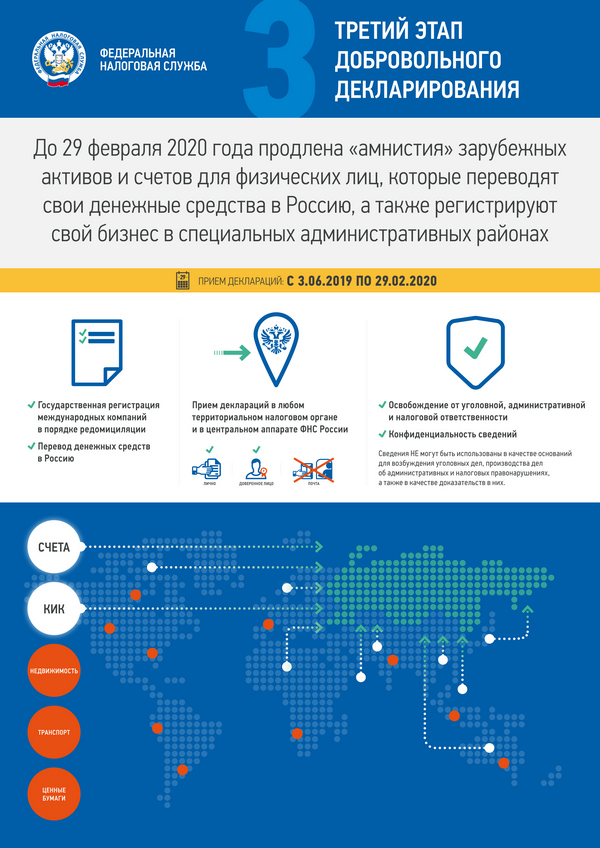

Межрайонная ИФНС России №7 по Ханты-Мансийскому автономному округу – Югре в целях профилактики рисков правонарушений в сфере валютного законодательства Российской Федерации доводит до сведения, что в разделе «Валютный контроль» на официальном Интернет-сайте ФНС России (www.nalog.ru) размещена справочная информация о полномочиях ФНС России при осуществлении функции органа валютного контроля, о порядке проведения валютных операций, о предоставлении налоговым органам сведений по счетам (вкладам), открытым в банках за пределами территории Российской Федерации.

Также на официальном Интернет-сайте ФНС России (www.nalog.ru) размещена информационная брошюра для владельцев зарубежных счетов (вкладов) (https://www.nalog.ru/rn77/about_fts/brochure/).

Брошюра содержит ответы на самые популярные вопросы, и при этом ознакомление с ними не требует от пользователей специальных знаний, навыков или опыта в области валютного законодательства.

«Потехе час, а делу – время!»

Подробнее »